A leitura deste artigo demora cerca de 12 minutos. Não tem tempo agora? Não há problema. Envie a versão sem anúncios para o seu e-mail e leia mais tarde.

Na Tailândia, as empresas registadas são obrigadas a apresentar declarações de retenção na fonte para serviços adquiridos de indivíduos ou pessoas jurídicas. A taxa de retenção de imposto varia entre 1% a 5%, dependendo do tipo de serviço prestado.

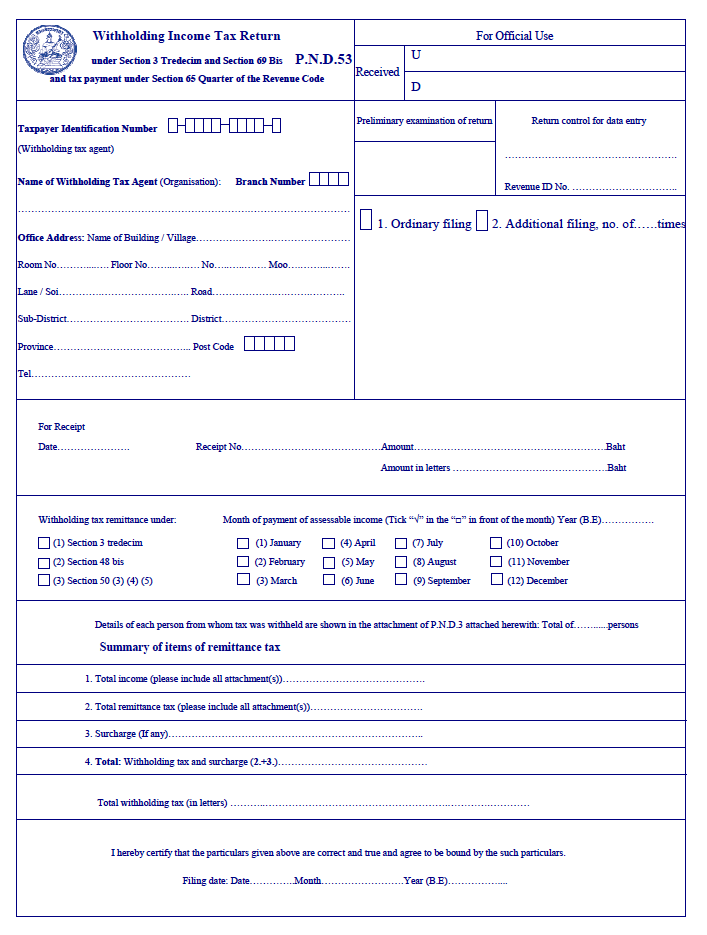

As declarações de Imposto Retido na Fonte devem ser apresentadas mensalmente dentro de 7 dias ou 15 dias após o final do mês em que o rendimento foi pago, sendo que o formulário PND 3 é usado para indivíduos e o PND 53 para pessoas jurídicas que prestaram serviços à sua empresa.

Continue a ler para saber mais sobre como preencher as declarações de Imposto Retido na Fonte e como pode apresentar os formulários PND 3 e PND 53 para entidades que prestaram serviços à sua empresa na Tailândia.

Disclaimer: This article may include links to products or services offered by ExpatDen's partners, which give us commissions when you click on them. Although this may influence how they appear in the text, we only recommend solutions that we would use in your situation. Read more in our Advertising Disclosure.

Contents

- O Que É?

- Quem Precisa de Apresentá-lo?

- Como Preparar o PND 3 e o PND 53

- Taxa de Imposto Retido na Fonte

- Documentos de Suporte para o PND 3 e o PND 53

- Como Apresentar o PND 3 e o PND 53

- Emissão de Certificados de Retenção na Fonte

- Posso Apresentá-lo Sozinho?

- Como Pagar Impostos

- Como Reivindicar Reembolsos de Imposto Retido na Fonte?

- Quando Declarar o Seu PND 3 e PND 53

- Multas por Atraso

- Isenção

- Agora, Você

O Que É?

O PND 3 é o formulário de Declaração de Imposto Retido na Fonte para indivíduos, e o PND 53 é o formulário de Declaração de Imposto Retido na Fonte para empresas.

O funcionamento do imposto retido na fonte na Tailândia é que a sua empresa deduz o imposto dos pagamentos para entidades que prestaram serviços. Por exemplo, se um tradutor individual cobrar 1000 THB, você tem a obrigação de deduzir 3% de imposto retido na fonte (30 THB) do pagamento, que será apresentado no formulário PND 3 até ao dia 7 ou 15 do mês seguinte.

A sua empresa deve pagar 3% de imposto ao Departamento de Receita juntamente com a apresentação do PND 3 e enviar ou fornecer duas cópias do Certificado de Retenção na Fonte ao indivíduo, que poderá utilizar este formulário para reclamar reembolsos de imposto retido na fonte quando apresentar a sua declaração de imposto de renda tailandesa em março do ano seguinte.

Precisa de apresentar o formulário correto (PND 3 ou PND 53), registando o estado de apresentação da entidade que lhe prestou serviço – e pagando a percentagem apropriada de imposto retido de acordo com o serviço – ao Departamento de Receita dentro de 7 dias ou 15 dias após o final do mês, se tiver uma empresa registada, independentemente do tamanho do negócio.

Quem Precisa de Apresentá-lo?

As empresas na Tailândia devem reter a percentagem designada de impostos dos seus fornecedores ao efetuar pagamentos por diferentes tipos de serviços.

Os pagamentos a fornecedores estrangeiros também estão sujeitos a imposto de retenção se cumprirem certos critérios.

Um contabilista local pode ajudar com o processo de preenchimento no final de cada mês.

Saiba Mais:

- Geral: Um Guia Passo a Passo para Registar uma Empresa na Tailândia por Si Próprio

- Consiga a Empresa Certa para Serviços de Contabilidade em Banguecoque, Tailândia

Como Preparar o PND 3 e o PND 53

Pode obter uma cópia em inglês do formulário PND 3, formulário PND 53 e Certificado de Retenção na Fonte no site do Departamento de Receita.

Dentro dos formulários PND, precisa listar as informações sobre o montante pago pelo serviço, o mês em que foi pago, e o ID fiscal da entidade que prestou o serviço à sua empresa.

Os formulários PND 3 são emitidos para pagamentos feitos a fornecedores individuais, e os formulários PND 53 são emitidos para pagamentos feitos a fornecedores que são pessoas jurídicas que prestaram serviços à sua empresa no mês anterior.

Taxa de Imposto Retido na Fonte

As taxas de impostos retidos variam de acordo com o tipo de serviço e são tributadas a uma percentagem das taxas de serviço do fornecedor:

- Maioria dos tipos de serviços – 3% (serviços jurídicos, serviços de contabilidade, reparações, limpeza, construção, etc.)

- Transporte – 1%

- Publicidade – 2%

- Aluguer – 5%

- Emprego – 0% a 35%

Artigo relacionado: Guia de um Expatriado para Encontrar Trabalho na Tailândia

Documentos de Suporte para o PND 3 e o PND 53

Para preparar o PND 3 e o PND 53 para cada mês, precisa enviar tudo o seguinte ao seu contabilista:

- Cópias dos cartões de identificação dos fornecedores individuais que prestaram serviços à sua empresa

- Nome da empresa, endereço e número de identificação fiscal para empresas que prestaram serviços à sua empresa

- Faturas dos serviços prestados à sua empresa no mês passado

Após isso, o contabilista preencherá os formulários PND 3 e PND 53 e os enviará para o Departamento de Receita, além de emitir cópias do Certificado de Retenção na Fonte para cada uma das entidades que prestaram serviços à sua empresa, para que possam solicitar reembolsos de imposto durante a apresentação da declaração de imposto anual.

Como Apresentar o PND 3 e o PND 53

Existem duas formas de apresentar os formulários de retenção de imposto. Pode apresentá-los em papel no seu Departamento de Receita local ou pode fazê-lo através do site de E-Filing.

Apenas precisa escolher o formulário PND 3 ou PND 53 e apresentá-lo digitalmente.

Depois disso, pode guardar o ficheiro para a sua empresa como registo. Sugere-se guardar a documentação fiscal da sua empresa por um mínimo de cinco anos.

Se a sua empresa ainda não tem um nome de utilizador e senha para e-filing, pode usar este site para preencher o pedido Por. Or. 01 para e-filing.

Se usar um contabilista para abrir a sua empresa e registar para IVA, eles podem já ter criado uma conta para si.

O e-filing é muito mais conveniente, e a maioria das empresas já se mudou para o e-filing.

Saiba Mais:

- Impostos Que Tem de Lidar como Proprietário de Empresa na Tailândia

- Geral: Por Quanto Tempo Deve Manter Documentos Empresariais?

Emissão de Certificados de Retenção na Fonte

Depois de ter pago o imposto retido na fonte ao Departamento de Receita, a sua empresa também precisará gerar três cópias do Certificado de Retenção na Fonte para cada PND 3 ou PND 53.

Os Certificados de Retenção na Fonte podem ser preenchidos e impressos através da maioria dos softwares de contabilidade tailandeses, ou um livreto de Certificados de Retenção na Fonte em branco pode ser comprado em lojas de papelaria locais e preenchido manualmente para emissão aos fornecedores.

As cópias 1 e 2 são dadas ao fornecedor – uma deve ser anexada à declaração de imposto do recetor de renda e a outra deve ser mantida pelo recetor de renda como referência. A cópia 3 deve ser mantida pelo pagador de renda (sua empresa) como registo.

Posso Apresentá-lo Sozinho?

Embora seja possível fazê-lo sozinho, é melhor contratar um contabilista para preparar e apresentar os formulários mensais PND 3 ou PND 53 e emitir Certificados de Retenção na Fonte para a sua empresa, para evitar qualquer penalidade por apresentar informações incorretas.

O contabilista também pode ajudá-lo a falar com um funcionário do Departamento de Receita quando tiverem dúvidas sobre o formulário – o que é muito útil, a menos que consiga falar tailandês fluentemente.

Saiba Mais: Guia Completo para Aprender Tailândes Online e Cursos Disponíveis

Como Pagar Impostos

Depois de preencher os formulários PND 3 e/ou PND 53, pode pagar o imposto retido na fonte diretamente num Departamento de Finanças local ou efetuar uma transferência bancária.

Como Reivindicar Reembolsos de Imposto Retido na Fonte?

Pode reivindicar o seu reembolso de imposto retido anualmente juntamente com a apresentação da declaração de impostos anual através do site de E-filing para recuperar todo o seu rendimento retido.

Para o fazer, deve submeter todas as cópias dos Certificados de Retenção de Impostos recebidos dos clientes ao Departamento de Finanças. O montante total de todos os Certificados de Imposto Retido submetidos será emitido como reembolso de imposto.

Existem três opções para receber um reembolso de imposto retido na fonte: pode ser em dinheiro (se submeter no Departamento de Finanças local), via transferência bancária, ou obter um crédito fiscal para a declaração de impostos.

Pode combinar o montante do imposto retido com a sua declaração de impostos anual. Se o total de imposto devido for maior que o montante do rendimento retido, deve pagar adicionalmente. Mas se o montante do imposto devido for menor que o montante do rendimento retido, pode solicitar um reembolso de imposto.

Saiba Mais:

- Aumente as Suas Chances de Obter Reembolsos de Impostos

- Quando e Como Declarar Impostos como Proprietário de Negócio na Tailândia

Quando Declarar o Seu PND 3 e PND 53

Os seguintes prazos para a declaração de impostos sobre o rendimento das empresas aplicam-se a empresas incorporadas ao abrigo da lei tailandesa:

- PND 3: Até ao 7º dia de cada mês se a declaração for em papel

- PND 53: Até ao 7º dia de cada mês se a declaração for em papel

Atualmente, o Departamento de Finanças concede um período de graça até ao dia 15 de cada mês se a declaração dos formulários de imposto de retenção for feita online – no entanto, esta política está a ser estendida apenas numa base anual, por isso certifique-se de verificar quaisquer atualizações de política sobre os prazos de apresentação a cada novo ano fiscal.

Multas por Atraso

É importante completar as Declarações de Imposto Retido na Fonte a tempo para evitar penalizações, e com precisão para evitar ter que apresentar declarações corrigidas.

Existem penalidades graves por não declarar os impostos da empresa de acordo com o cronograma, conforme se segue:

- A penalidade por declarar cada formulário com atraso (ou não declarar) no mês é uma multa não superior a 2000 THB por formulário, juntamente com juros de 1,5% por mês sobre o montante do imposto retido devido. Exceções só serão feitas em caso de força maior.

- Qualquer pessoa que deliberadamente não submeter os formulários requeridos para evitar pagar impostos é passível de prisão por um período não superior a 1 ano ou uma multa não superior a 200,000 THB, ou ambos.

Além disso, porque a lei exige que retenha o imposto e o submeta ao Departamento de Finanças até ao dia 7 do mês seguinte (ou ao dia 15 se for online), se pagar totalmente qualquer fornecedor e não reteve o imposto, terá que pagar o imposto você mesmo.

Saiba Mais:

- Fiscalidade na Tailândia: 6 Erros Comuns

- Encontre a Empresa Certa para Serviços de Contabilidade em Banguecoque, Tailândia

Isenção

Não precisa reter imposto se o montante total for inferior a 1,000 baht num único mês.

Por exemplo, se contratar um tradutor freelancer e isso custar-lhe 999 baht, não precisa reter imposto e pode pagar o tradutor na totalidade.

No entanto, se precisar novamente do serviço nesse mês, e tiver que pagar ao mesmo tradutor outra taxa, então, precisa reter imposto para ambos os pagamentos.

Agora, Você

Gerir a contabilidade da empresa na Tailândia – declaração de impostos retidos na fonte e emissão de Certificados de Imposto Retido – pode ser complexo, especialmente se não falar tailandês. Esteja ciente das declarações de imposto que precisa apresentar como proprietário de uma empresa e não caia em erros comuns de contabilidade.

Lembre-se de que com a ajuda de empresas de contabilidade locais que conhecem os detalhes do sistema contábil tailandês e têm experiência com o Departamento de Finanças tailandês, pode manter a conformidade sem grandes dores de cabeça, mesmo sem um grande orçamento para contabilidade.

We have exclusive business content with insider business tricks that you can’t find anywhere else.

By becoming a subscriber of our Business tier, you can get immediate access to this content:

- Karsten’s List of Personal and Professional Services

- A Step-by-Step Guide to Registering a Company in Thailand on Your Own

- Taxes You Have to Deal with as a Business Owner in Thailand

- Employee Regulations You Must Know as a Business Owner

- Increase Your Chances of Getting Tax Refunds for Your Company

That’s not all. You get a free consultation with a corporate lawyer, a free consultation with an accountant, enjoy ExpatDen ad-free, and get access to over a hundred pieces of exclusive content to make your life in Thailand hassle-free.

Here is the full list of our exclusive content.

To get access to these exclusive business guides and more, become a subscriber.