บทความนี้ใช้เวลาอ่านประมาณ 15 นาที ยังไม่มีเวลาตอนนี้ใช่ไหม? ไม่เป็นไร ส่งบทความเวอร์ชันไม่มีโฆษณาไปที่อีเมลของคุณ แล้วกลับมาอ่านภายหลังได้!

ในฐานะชาวต่างชาติในมาเลเซีย คุณต้องรู้กฎเกี่ยวกับภาษีเงินได้ของประเทศนี้ หลายคนอาจบอกคุณว่าไม่ต้องเสียภาษีเงินได้ในขณะทำงานที่นี่ แต่ความจริงไม่ใช่เช่นนั้น หากเปรียบเทียบกับคนมาเลเซียส่วนใหญ่ คุณมักจะต้องเสียและแจ้งภาษีของคุณทุกปี

คุณยังจำเป็นต้องทราบอัตราภาษีด้วย เพื่อให้คุณไม่เกิดกรณีที่จ่ายภาษีน้อยเกินไปหรือมากเกินไปให้กับ คณะกรรมการภายในรายได้ของมาเลเซีย (IRB) มีอัตราร้อยละที่แตกต่างกันขึ้นอยู่กับลำดับขั้นรายได้ของคุณ

หากคุณไม่แน่ใจเกี่ยวกับเรื่องภาษี คู่มือนี้จะให้ความกระจ่างเกี่ยวกับเรื่องภาษีเงินได้สำหรับ ชาวต่างชาติในมาเลเซีย. คุณจะทราบว่าคุณต้องเสียภาษีหรือไม่ อัตราภาษีคืออะไร และคุณสามารถยื่นภาษีเงินได้ส่วนบุคคลได้อย่างไร

คำชี้แจงเรื่องความโปร่งใส: บทความนี้อาจมีลิงก์ไปยังผลิตภัณฑ์หรือบริการจากพันธมิตรของเรา หากคุณคลิกลิงก์เหล่านั้น เราอาจได้รับค่าคอมมิชชั่นเล็กน้อย ซึ่งอาจมีผลต่อรูปแบบการจัดวางเนื้อหาบางส่วน อย่างไรก็ตาม โปรดวางใจว่า เราแนะนำเฉพาะสิ่งที่เราเชื่อว่ามีประโยชน์และเหมาะสมกับสถานการณ์ของคุณจริง ๆ สามารถอ่านรายละเอียดเพิ่มเติมได้ใน นโยบายโฆษณา ของเรา.

Contents

ชาวต่างชาติจำเป็นต้องเสียภาษีเงินได้ในมาเลเซียหรือไม่?

ในฐานะ ชาวต่างชาติที่ทำงานในมาเลเซีย, ประเภทของภาษีที่คุณต้องเสียมากที่สุดคือภาษีเงินได้บุคคลธรรมดา แม้กระทั่งคนซึ่งทำงานทางไกลหรือฟรีแลนซ์ที่นี่อาจต้องเสียภาษีเงินได้

โปรดจำว่าขณะที่คุณอยู่ในต่างประเทศ คุณจำเป็นต้องปฏิบัติตามกฎหมายของที่นั่น มาเลเซียไม่ใช่ประเทศที่คุณสามารถมีทัศนคติผ่อนคลายต่อการชำระภาษีได้ หากคุณต้องการอยู่ที่นี่อย่างถูกต้องและสงบ คุณต้องจ่ายและแจ้งภาษีเงินได้ของคุณตามเวลา

เพื่อพิจารณาว่าคุณเป็นบุคคลที่ต้องเสียภาษีในมาเลเซียหรือไม่ คุณต้องทราบก่อนว่าคุณถูกพิจารณาเป็นผู้พำนักอาศัยหรือบุคคลที่ไม่พำนักอาศัย

ผู้พำนักอาศัย vs. บุคคลที่ไม่พำนักอาศัยที่ทำงานในมาเลเซีย

ชาวต่างชาติในมาเลเซียแบ่งออกเป็นสองกลุ่ม:

- ผู้พำนักอาศัย

- บุคคลที่ไม่พำนักอาศัย

หากคุณอยู่มาเลเซียน้อยกว่า 182 วันภายในหนึ่งปีปฏิทิน ไม่ว่าจะเป็นพลเมืองหรือสัญชาติใด คุณจะถือว่าเป็นบุคคลที่ไม่พำนักอาศัยภายใต้กฎหมายภาษีของมาเลเซีย

รายได้ที่ต้องเสียภาษี

นี่คือการทบทวนอัตราภาษีในมาเลเซียอย่างรวดเร็ว

| ประเภทของรายได้ | อัตรา (%) |

| ธุรกิจ การค้า หรืออาชีพ การจ้างงาน เงินปันผล ค่าเช่า | 30 (มีผลบังคับใช้ตั้งแต่ปีภาษี: 2016) |

| นักเอนเตอร์เทนสาธารณะ ดอกเบี้ย | 15 |

| ค่าสิทธิ์ | 10 |

| การชำระเงินสำหรับบริการที่เกี่ยวข้องกับการใช้ทรัพย์สิน หรือติดตั้ง การดำเนินงานของพืช หรือเครื่องจักรที่ซื้อจากผู้ที่ไม่พำนักอาศัย | 10 |

| การชำระเงินสำหรับคำแนะนำทางเทคนิค การช่วยเหลือหรือการบริการที่จัดหาให้เกี่ยวกับการจัดการทางเทคนิคหรือการบริหารของกิจกรรมทางวิทยาศาสตร์ อุตสาหกรรม หรือพาณิชย์ โครงการหรือแผนการใด ๆ | 10 |

| ค่าเช่าหรือการชำระเงินอื่น ๆ สำหรับการใช้ทรัพย์สินเคลื่อนที่ใด ๆ | 10 |

มีข้อยกเว้นด้วยว่าคุณไม่ต้องเสียภาษีหากคุณ:

- ทำงานในมาเลเซียน้อยกว่า 60 วัน

- ทำงานบนเรือมาเลเซีย

- อายุ 55 ปีและได้รับบำนาญจากการทำงานในมาเลเซีย

- ได้รับดอกเบี้ยจากธนาคาร

- ได้รับเงินปันผลที่ได้รับการยกเว้นภาษี

ภาษีสำหรับบุคคลที่ไม่พำนักอาศัย

หากคุณมีสถานะเป็นบุคคลที่ไม่พำนักอาศัยและทำงานในมาเลเซีย รายได้ของคุณจะต้องเสียภาษีในอัตราคงที่ที่ 30% ซึ่งหมายความว่าอัตราภาษีจะยังคงเท่าเดิมไม่ว่ารายได้ของคุณจะมีเท่าใด เนื่องจากเป็นบุคคลที่ไม่พำนักอาศัย คุณจะไม่สามารถขอลดหย่อนภาษีได้

หากคุณเป็นชาวต่างชาติที่พักและทำงานในมาเลเซียมากกว่า 182 วันในปีปฏิทิน คุณจะมีสถานะผู้พำนักอาศัยและรายได้ของคุณจะต้องเสียภาษีภายใต้กฎหมายภาษีตามปกติของมาเลเซีย ซึ่งก็จะรวมถึงพนักงานท้องถิ่นด้วย ผู้ที่เป็นผู้พำนักอาศัยสำหรับวัตถุประสงค์ทางภาษีจะต้องจ่ายอัตราภาษีแบบขั้นบันไดและสามารถขอลดหย่อนภาษีได้

อัตราภาษีเงินได้บุคคลธรรมดา

มาเลเซียใช้ระบบภาษีแบบขั้นบันได ซึ่งหมายความว่าอัตราภาษีของผู้เสียภาษีจะเพิ่มขึ้นตามการเพิ่มขึ้นของรายได้ คุณต้องจ่ายภาษีถ้าคุณมีรายได้ RM5,000 หรือ USD1,250 (USD1 = RM4) และมากกว่าต่อเดือน

ประเภทของรายได้ที่ต้องเสียภาษีในมาเลเซียได้แก่:

- รายได้จากการจ้างงาน

- กำไรหรือผลตอบแทนจากธุรกิจ

- เงินปันผล ดอกเบี้ย หรือส่วนลด

- ค่าเช่า ค่าสิทธิ หรือเบี้ยประกันภัย

- บำนาญหรือรายได้ค้าง

- สิ่งอำนวยความสะดวก รวมถึงการเคลมบิล บัตรเครดิตบริษัท เงินกู้ยืมจากบริษัท ค่าเรียนลูกที่ได้รับการสนับสนุน หรือประโยชน์ใด ๆ ที่นายจ้างเสนอที่สามารถเปลี่ยนเป็นเงินสดได้

นี่คืออัตราภาษีเงินได้บุคคลธรรมดาในมาเลเซียสำหรับปีภาษี – 2021:

| รายได้ที่ต้องเสียภาษี | ภาษีที่เกิน (%) |

| RM5,000 (USD1,250) | 1 |

| RM20,000 (USD5,000) | 3 |

| RM35,000 (USD8,750) | 8 |

| RM50,000 (USD12,500) | 13 |

| RM70,000 (USD17,500) | 21 |

| RM100,000 (USD25,000) | 24 |

| RM250,000 (USD62,500) | 24.5 |

| {{{TEMP_MARK_105}}} | 25 |

| {{{TEMP_MARK_106}}} | 26 |

| {{{TEMP_MARK_104}}} | 28 |

| เกิน RM2 ล้าน (USD400,000) | 30 |

ตามข้อมูลของ IRB ภาษีที่หักออกจากเงินได้คือจำนวนที่ถูกหักโดยผู้ที่จ่ายเงิน (ผู้จ่าย) จากเงินได้ที่ได้รับจากทั้งผู้อยู่อาศัยภาษีและผู้ไม่พำนักที่เสียภาษี และจ่ายให้กับ IRB มาเลเซีย

ตัวอย่างเช่น หากคุณทำงานในมาเลเซีย นายจ้างของคุณจะทำการหักภาษีเงินได้ส่วนบุคคลจากเงินเดือนของคุณและจ่ายให้กับ IRB ในนามของคุณทุกเดือน

การชำระภาษีที่หักจากเงินได้ทุกครั้งต้องทำโดยใช้แบบฟอร์มการชำระเงินที่สมบูรณ์ พร้อมสำเนาใบแจ้งหนี้ที่ออกโดยผู้รับที่ไม่พำนักที่เสียภาษีและสำเนาเอกสารการชำระเงินเพื่อเป็นหลักฐานวันที่ชำระเงิน

‘ผู้จ่าย’ หมายถึงบุคคลหรือองค์กรที่ดำเนินธุรกิจในมาเลเซียและต้องหักภาษีจากการชำระเงินสำหรับบริการที่จัดหาให้ คำแนะนำทางเทคนิค ค่าเช่า หรือการชำระเงินอื่น ๆ ที่ทำภายใต้ข้อตกลงการใช้ทรัพย์สินเคลื่อนที่และจ่ายให้กับผู้รับที่ไม่พำนักที่เสียภาษี

‘ผู้รับ’ หมายถึงบุคคลหรือองค์กรที่ไม่พำนักในมาเลเซียซึ่งได้รับการชำระเงินที่ได้กล่าวมาแล้ว

ตามข้อมูลของพระราชบัญญัติภาษีเงินได้ ค.ศ. 1967 ผู้จ่ายจะต้องทำการชำระเงินให้กับบุคคลที่ไม่พำนักที่เสียภาษี และผู้จ่ายต้องหักภาษีในอัตราต่อไปนี้:

| ประเภทการชำระเงิน | อัตราภาษีที่หักจากเงินได้ |

| การชำระเงินตามสัญญา | 3%, 10% |

| ดอกเบี้ย | 15% |

| ค่าสิทธิ์ | 10% |

| ค่าธรรมเนียมทางเทคนิค การชำระเงินสำหรับบริการ ค่าเช่าหรือการชำระเงินสำหรับการใช้ทรัพย์สินเคลื่อนที่ | 10% |

| ดอกเบี้ยที่จ่ายโดยสถาบันการเงินที่ได้รับการอนุมัติ | 5% |

| รายได้ของนักเอนเตอร์เทนสาธารณะที่ไม่พำนักในมาเลเซีย | 15% |

| ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REIT) – นอกเหนือไปจากบริษัทที่เป็นผู้อยู่อาศัย – บริษัทที่ไม่ใช่ผู้อยู่อาศัย – สถาบันการลงทุนจากต่างประเทศ | 10%, 24%, 10% |

การลดหย่อนภาษีและการหักลดหย่อน

ไม่ใช่เรื่องซับซ้อนทั้งหมดเมื่อพูดถึงการจ่ายภาษีเงินได้ของคุณ หากคุณมีคุณสมบัติเป็นผู้เสียภาษีภายใต้เงื่อนไขที่กำหนด คุณจะมีสิทธิลดหย่อนและได้รับสิทธิประโยชน์ทางภาษีที่รัฐบาลมาเลเซียเสนอ นั่นจะรวมถึง:

- การลดหย่อนภาษีสำหรับคู่สมรส (ตราบใดที่คู่สมรสไม่ได้มีรายได้ภายในหรือภายนอกมาเลเซีย)

- การลดหย่อนภาษีสำหรับผู้มีภาระในการดูแลพ่อแม่

- การลดหย่อนภาษีสำหรับบุตรที่มีอายุต่ำกว่า 18 ปี

- การลดหย่อนภาษีสำหรับบุตรที่กำลังศึกษาระดับอุดมศึกษา (มหาวิทยาลัยหรือวิทยาลัย)

สรุปสั้น ๆ นี่คือตารางที่แสดงลดหย่อนภาษีที่สามารถหักได้สำหรับผู้ที่เป็นผู้เสียภาษี:

| การลดหย่อน | {{{TEMP_MARK_101}}} |

| ตนเอง | {{{TEMP_MARK_108}}} |

| คู่สมรส (ภายใต้แบบประเมินร่วม) | {{{TEMP_MARK_109}}} |

| บุตรที่มีอายุต่ำกว่า 18 ปี | RM2,000 (USD500) |

| บุตรที่มีอายุมากกว่า 18 ปีซึ่งกำลังศึกษาเต็มเวลาที่สถานศึกษาขั้นสูงภายในหรือภายนอกมาเลเซีย | {{{TEMP_MARK_110}}} |

| ค่ารักษาพยาบาล ความต้องการพิเศษ และค่าใช้จ่ายดูแลพ่อแม่ (ภาวะสุขภาพที่ได้รับการรับรองจากแพทย์) | {{{TEMP_MARK_110}}} |

| ผู้ทุพพลภาพ: ตนเอง | RM6,000 (USD1,500) |

| คู่สมรส | RM5,000 (USD1,250) |

| บุตร: แต่ละบุตรที่มีภาวะผิดปกติทางกายหรือจิต | RM6,000 (USD1,500) |

| ลดหย่อนเพิ่มเติมหากบุตรมีอายุมากกว่า 18 ปีและได้รับการศึกษาในระดับสูง | {{{TEMP_MARK_110}}} |

การรับหมายเลขประจำตัวภาษีของมาเลเซีย

เพื่อให้เป็นผู้เสียภาษีตามกฎหมายในมาเลเซียและจ่ายภาษีเงินได้ส่วนบุคคล คุณจำเป็นต้องขอหมายเลขประจำตัวภาษีจากสำนักงานสรรพากรมาเลเซียที่ใกล้เคียง หากคุณทำงานให้กับบริษัทในมาเลเซีย มั่นใจได้เลยว่านายจ้างของคุณจะช่วยประสานงานขอหมายเลขประจำตัวภาษีให้คุณที่สำนักงานสรรพากรที่ใกล้ที่สุด

เพื่อทำงานและรับรายได้อย่างถูกต้องตามกฎหมายจากบริษัทในมาเลเซีย เราไม่สามารถย้ำพอว่าคุณจำเป็นต้องมีใบอนุญาตทำงานที่ถูกต้องและถูกกฎหมาย เพราะเจ้าหน้าที่ตรวจคนเข้าเมืองค่อนข้างเข้มงวดในการตรวจเช็คหนังสือเดินทางและเอกสารของชาวต่างชาติ ดูคู่มือของเราเกี่ยวกับ วิธีการขอใบอนุญาตทำงานในมาเลเซีย ถ้าคุณกำลังมองหางานที่นี่

การเปิดและยื่นภาษีของคุณ

ในการเริ่มต้นยื่นภาษีเงินได้ของคุณในฐานะคนต่างชาติที่มาอาศัยในมาเลเซีย คุณจะต้องมีหมายเลขภาษีจากกรมสรรพากร โดยปกตินายจ้างที่จ้างชาวต่างชาติมักจะได้รับหมายเลขภาษีเงินได้สำหรับแรงงานชาวต่างชาติของพวกเขา อย่างไรก็ตาม หากบริษัทไม่สามารถจัดหาให้ คุณสามารถลงทะเบียนหมายเลขภาษีเงินได้ที่สำนักงานสรรพากรที่ใกล้เคียงได้ด้วยตนเอง และอย่าลืมเตรียมเอกสารที่ต้องการจากบริษัทตามที่กรมสรรพากรกำหนด

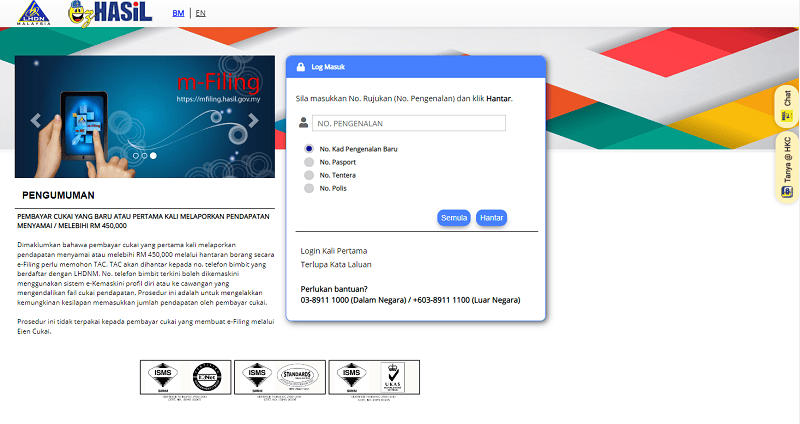

สำนักงานสรรพากรจะให้รหัสเข้าใช้งานครั้งแรกเพื่อให้คุณยื่นเอกสารภาษีเงินได้จากหน้า เว็บไซต์อย่างเป็นทางการของพวกเขา

เมื่อคุณได้ PIN ของคุณแล้ว คุณสามารถเข้าสู่เว็บไซต์ของสรรพากรได้ หากคุณเป็นผู้ใช้งานครั้งแรก คุณจะถูกขอให้สร้างรหัสผ่านสำหรับบัญชีผู้ใช้ใหม่ของคุณ

หลังจากนั้นคุณสามารถเริ่มต้นยื่นภาษีของคุณได้

คุณจะพบข้อมูลที่คุณต้องการจากแบบฟอร์ม EA ซึ่งมีหลายส่วน แผนกทรัพยากรมนุษย์ของบริษัทจะจัดแบบฟอร์มนี้ให้ทุกปี

ในส่วนแรกของแบบฟอร์ม คุณจะต้องตรวจสอบรายละเอียดส่วนบุคคลของคุณเช่น ชื่อและเลขหนังสือเดินทาง อย่าลืมเปลี่ยนแปลงตามความเหมาะสมหากคุณเพิ่งอัปเดตหนังสือเดินทางหรือถ้าสถานะการสมรสของคุณมีการเปลี่ยนแปลง

ถัดไป คุณจะต้องกรอกข้อมูลรายได้ของคุณ ช่องที่สำคัญที่สุดคือ ‘รายได้จากการจ้างงาน’ ซึ่งคุณต้องระบุว่าคุณมีรายได้จากงานเท่าไร คุณจะต้องระบุหมายเลขประจำตัวของบริษัทซึ่งสามารถพบได้ในแบบฟอร์ม EA ด้วย

คุณยังสามารถประกาศการบริจาคทางการเงินหรือของขวัญที่คุณได้รับได้อีกด้วย

ยังมีส่วนการลดหย่อนภาษีและการหักลดหย่อนที่คุณสามารถประกาศการซื้อหรือรายจ่ายอื่น ๆ จากปีก่อน ซึ่งจะช่วยลดภาษี เมื่อลงรายละเอียดทั้งหมดแล้ว คุณจะรู้ว่าคุณต้องจ่ายภาษีเท่าไรหรือได้รับเงินคืนภาษีเท่าไร จำไว้ว่านายจ้างของคุณจ่ายภาษีในนามของคุณแล้วโดยหักยอดภาษีจากเงินเดือนประจำเดือนของคุณ ตรวจสอบให้แน่ใจว่าจำนวนเงินนั้นถูกต้อง

สุดท้ายคุณจะต้องรับรองว่าข้อมูลที่คุณให้ทั้งหมดเป็นจริง อย่าลืมบันทึกเอกสารการยื่นภาษีทางอิเล็กทรอนิกส์ไว้สำหรับการอ้างอิงของคุณเอง

หากคุณมีข้อสงสัยใด ๆ มีเครื่องคอมพิวเตอร์พิเศษที่สำนักงานสรรพากรทั่วมาเลเซีย และคุณสามารถขอความช่วยเหลือจากเจ้าหน้าที่ที่สำนักงานสรรพากรที่เราได้กล่าวถึงก่อนหน้านี้ได้

โดยทั่วไปคนมักถูกกระตุ้นให้ใช้ระบบการยื่นภาษีออนไลน์หากมีการเข้าถึงอินเทอร์เน็ต อย่างไรก็ตามคุณสามารถไปยังสำนักงานสรรพากรที่ใกล้เคียงซึ่งมีคอมพิวเตอร์ที่สามารถใช้เพื่อวัตถุประสงค์นี้ได้และมีเจ้าหน้าที่ให้คำแนะนำ หมายเหตุ: ในฐานะคนต่างชาติที่เป็นผู้เสียภาษีที่ทำงานให้กับบริษัท คุณจะยื่นแบบฟอร์ม BE (e-BE)

เมื่อไหร่ที่คุณต้องยื่นภาษี?

ในมาเลเซีย ปีภาษีสอดคล้องกับปีปฏิทิน: เริ่มต้นวันที่ 1 มกราคมและสิ้นสุดวันที่ 31 ธันวาคม เอกสารคืนภาษีทั้งหมดต้องยื่นเสร็จและส่งคืนก่อนวันที่ 30 เมษายนของปีถัดไป

โปรดทราบว่าหากคุณยื่นเอกสารคืนภาษีไม่ถูกต้องในฐานะผู้ต่างชาติไม่ว่าจะเป็นการละเลยหรือลดค่าแรงภาษีของคุณ สรรพากรจะเรียกเก็บค่าปรับ 100% ของภาษีที่ขาด หากยื่นภาษีล่าช้าอาจส่งผลให้ต้องจ่ายค่าธรรมเนียมล่าช้าถึง 10% ของภาษีที่ต้องชำระ

คุณสามารถ จ่ายภาษีของคุณด้วยบัตรเครดิต หรือ ผ่านการโอนเงินทางธนาคารออนไลน์ ในกรณีที่คุณพบว่าต้องจ่ายภาษีเพิ่มเติม บริษัทมักจะรอบรู้ในการหักภาษีจากรายได้ของคุณเป็นประจำ ดังนั้นนี่จะไม่เป็นสิ่งที่คุณต้องกังวลบ่อย ๆ

หากคุณได้รับเงินคืนจากภาษี สรรพากรจะโอนเงินตรงไปยัง บัญชีธนาคารที่คุณได้ให้ไว้ ซึ่งอาจใช้เวลาตั้งแต่ไม่ถึงสัปดาห์จนถึงไม่กี่เดือนในการรับเงินคืนภาษี

แบบฟอร์ม EA

แบบฟอร์ม EA เป็นรายงานเงินเดือนประจำปีสำหรับลูกจ้างเอกชน ซึ่งรวมถึงเงินเดือนของคุณปีที่ผ่านมาฟอร์มนี้ใช้สำหรับการยื่นภาษีส่วนตัวในฤดูยื่นภาษี

ผู้เสียภาษีจำเป็นต้องมีแบบฟอร์ม EA เพื่อให้มั่นใจว่าพวกเขาจะประกาศรายได้และการลดหย่อนที่ถูกต้องในเอกสารยื่นภาษี แบบฟอร์ม EA สามารถใช้เพื่อตรวจสอบว่าผู้เสียภาษีอยู่ในขั้นที่ต้องเสียภาษีหรือไม่

นายจ้างต้องจัดทำและแจกจ่ายแบบฟอร์ม EA ก่อนวันสุดท้ายของเดือนกุมภาพันธ์ของทุกปี บริษัทที่ไม่จัดทำและให้แบบฟอร์ม EA ให้กับพนักงานก่อนวันสุดท้ายของเดือนกุมภาพันธ์จะถูกปรับตั้งแต่ RM200 ถึง RM 20,000 หรืออาจถูกจำคุกไม่เกิน 6 เดือน หรือทั้งสองอย่าง

คุณสามารถ ดูรายชื่อทั้งหมดที่นี่ โปรดทราบว่าแม้ว่ามาเลเซียมีข้อตกลงภาษีสองประเทศกับประเทศของคุณ คุณอาจยังคงต้องยื่นภาษีเงินได้ส่วนบุคคลในประเทศบ้านเกิดของคุณ

เงินบำนาญต้องเสียภาษีหรือไม่?

ตั้งแต่วันที่ 1 มกราคม 2565 เป็นต้นไป บุคคลที่พำนักในมาเลเซียจะต้องเสียภาษีรายได้จากรายได้ที่มาจากแหล่งต่างประเทศและได้รับในมาเลเซีย อย่างไรก็ตาม หากรายได้ได้รับในต่างประเทศก็จะได้รับการยกเว้นภาษี แต่สิ่งนี้อาจมีการเปลี่ยนแปลง นี่คือเหตุผลที่คุณควรอัปเดตข่าวสารล่าสุดเกี่ยวกับการเปลี่ยนแปลงในนโยบายเสมอ

หากคุณทำงานที่นี่เป็นเวลานานมาก คุณจำเป็นต้องเข้าใจว่าเงินบำนาญทำงานอย่างไร เงินบำนาญมาจากการทำงานในมาเลเซียซึ่งผู้รับถึงอายุ 55 ปีหรืออายุบังคับเกษียณหรือเกษียณเนื่องจากสุขภาพไม่ดี ซึ่งจะได้รับการยกเว้นภาษี

เงินตอบแทนเกษียณอายุก็จะได้รับการยกเว้นภาษีเต็มจำนวนเมื่อเป็นไปตามเกณฑ์ดังต่อไปนี้:

- เมื่อต้องเกษียณอายุเนื่องจากสุขภาพไม่ดี

- ในหรือหลังจากที่อายุ 55 ปีหรืออายุบังคับเกษียณอื่นๆ*

- เมื่อต้องเกษียณอายุตามสัญญาจ้างงานหรือข้อตกลงร่วมในอายุ 50 ปีแต่ก่อนอายุ 55 ปี*

*การจ้างงานต้องมีระยะเวลา 10 ปีในบริษัทเดียวกันหรือต่างบริษัทในกลุ่มเดียวกัน.

คนในมาเลเซียไม่ต้องเสียภาษีเลยหรือ?

คนที่อาศัยอยู่ในมาเลเซียต้องเสียภาษีทุกคน การจ่ายภาษีมีทั้งโดยตรงและโดยอ้อม

ตัวอย่างของภาษีที่จ่ายโดยตรงคือภาษีการขายและบริการ (SST) ซึ่งประกอบด้วยสองส่วน ส่วนแรกคือภาษีการขาย (5%–10%) ซึ่งบังคับใช้กับผลิตภัณฑ์ที่ผลิตและผลิตในประเทศและสินค้าที่นำเข้าไปยังมาเลเซีย ส่วนที่สองคือภาษีบริการ ซึ่งเป็นภาษีบริโภค (6%) ที่บังคับใช้กับบริการที่ต้องเสียภาษีในมาเลเซียโดยผู้ให้บริการที่จดทะเบียนและดำเนินการธุรกิจ หากคุณ ซื้อบ้าน และรถยนต์ คุณก็ต้องจ่ายภาษีประจำปีสำหรับทั้งคู่ด้วย

ตอนนี้มาถึงคุณแล้ว

การย้ายไปยังประเทศใหม่และปรับตัวกับชีวิตใหม่ขณะที่ต้องทำความเข้าใจเกี่ยวกับกฎการจ้างงานและการจัดการภาษีอาจเป็นเรื่องที่ท้าทาย แต่ด้วยคำแนะนำและคำปรึกษาที่ถูกต้อง ชีวิตของคุณจะง่ายขึ้นมาก

ดังนั้นควรจัดระเบียบและจัดประเภทแหล่งรายได้ที่ต่างกันของคุณ จากนั้นตรวจสอบว่าคุณต้องรับผิดชอบอะไรบ้างและอัตราภาษีสำหรับแต่ละแหล่งคืออะไร อย่าลืมเก็บรวบรวมใบเสร็จและค่าใช้จ่ายทั้งหมดไว้อย่างถูกต้องเพื่อใช้ในการอ้างอิงง่ายดาย — IRB อาจขอให้แสดงหลักฐานสถานะการเงินและการใช้จ่ายของคุณในขณะที่อาศัยอยู่ที่นี่

สุดท้าย อย่าลังเลที่จะปรึกษานักบัญชีหรือขอความช่วยเหลือจากสำนักงาน IRB เมื่อคุณกำลังจ่ายและยื่นภาษีรายได้ ขอให้แน่ใจว่าได้ถามคำถามเพื่อเคลียร์ข้อสงสัยของคุณ และตรวจสอบให้แน่ใจว่าภาษีทั้งหมดของคุณได้จ่ายและยื่นอย่างถูกต้องแล้ว เพื่อให้คุณมีความสบายใจในขณะนี้ว่าภาษีที่ต้องเรียกเก็บจะไม่มาตามหาคุณ